Vàng, Cổ Phiếu, hay Quỹ mở? Đâu là kênh đầu tư an toàn nhất tại Việt Nam trong 5 năm qua?

Nhà đầu tư tại Việt Nam hiện nay có nhiều lựa chọn để tăng trưởng tài sản của mình. Tuy nhiên, với một thị trường đầy biến động, đâu là kênh đầu tư an toàn nhất tại Việt Nam trong 5 năm qua?

Nhà đầu tư tại Việt Nam hiện nay có nhiều lựa chọn để tăng trưởng tài sản của mình. Trong đó, các kênh đầu tư an toàn hàng đầu có thể kể đến như vàng, cổ phiếu, quỹ mở, ETF, và gửi tiết kiệm ngân hàng. Tuy nhiên, 5 năm qua được xem là một giai đoạn đầy biến động của thị trường. Liệu bạn có chắc rằng đâu là kênh đầu tư tốt nhất cho nhà đầu tư Việt Nam?

Sự biến động không ngừng nghỉ

Trong 5 năm qua, thị trường chứng khoán Việt Nam đã trải qua hai cuộc khủng hoảng lớn vào tháng 7 năm 2020 và tháng 7 năm 2022, khi thị trường giảm đến mức 30%. Trong những giai đoạn này, kênh đầu tư an toàn nhất chính là gửi tiền vào ngân hàng, bởi nguồn vốn được bảo toàn. Tuy nhiên, sau những đợt suy thoái này, thị trường chứng khoán cũng đã cho thấy sự phục hồi nhanh chóng và mạnh mẽ, bởi sự tăng trưởng lên mức 45%.

Mặc dù vàng và gửi tiết kiệm ngân hàng từ lâu đã được xem là kênh đầu tư an toàn hàng đầu, dữ liệu gần đây cho thấy vàng đã mang lại lợi nhuận điều chỉnh theo lạm phát cao, ngang bằng hoặc thậm chí tốt hơn hiệu suất trung bình của các quỹ mở.

Cổ phiếu, được đại diện bởi VNIndex, cho thấy lợi nhuận kém hơn cả vàng và quỹ mở. Trong khi đó, một số quỹ mở và ETF hàng đầu lại trở nên vượt trội so với vàng, mang đến những lựa chọn hấp dẫn cho những nhà đầu tư hướng tới sự tăng trưởng.

Tại sao vàng vẫn được xem là một kênh đầu tư an toàn

Vàng luôn giữ một vị trí đặc biệt trong lòng các nhà đầu tư Việt Nam. Như một biểu tượng của sự giàu có và an toàn, vàng truyền thống được coi là nơi trú ẩn an toàn, đặc biệt trong những thời kỳ kinh tế bất ổn.

Giá vàng đã tăng từ 36,000,000 VND mỗi ounce vào tháng 1 năm 2020 lên 62,000,000 VND mỗi ounce vào tháng 8 năm 2024, tương đương với Tỷ lệ tăng trưởng hàng năm kép (CAGR) là 12,37%. Sau khi điều chỉnh theo tỷ lệ lạm phát trung bình hàng năm là 2,85% trong 5 năm qua, lợi nhuận thực tế từ vàng là khoảng 9,26%.

Vàng rất hấp dẫn, nhưng việc mua và giao dịch vàng tại Việt Nam không phải lúc nào cũng dễ dàng. Chính phủ đã và quản lý chặt chẽ hơn thị trường vàng, tạo ra nhiều rào cản để tham gia vào thị trường, bao gồm phí chênh lệch cao, thuế, và khả năng tiếp cận hạn chế đối với các nền tảng giao dịch vàng. Ngoài ra, thanh khoản có thể là một vấn đề, khiến việc bán số lượng lớn vàng nhanh chóng với giá thị trường trở nên khó khăn.

Mặc dù vàng rất ổn định và có tính thanh khoản cao, là một hàng rào chống lạm phát tuyệt vời. Tuy nhiên, những thách thức trong việc giao dịch và sự thật về việc vàng không tạo ra thu nhập như cổ tức hay lãi suất làm hạn chế tiềm năng tăng trưởng tổng thể của nó.

Cổ phiếu: Khoản đầu tư tốt khi bạn chọn đúng

Thị trường chứng khoán Việt Nam đã là một phần quan trọng trong sự tăng trưởng kinh tế của đất nước. Các nhà đầu tư đã và đang đổ xô vào thị trường này, tìm kiếm lợi nhuận cao hơn so với các tài sản truyền thống.

Trong giai đoạn vừa qua, VNIndex bắt đầu ở mức 987 điểm vào ngày 1 tháng 1 năm 2020 và tăng lên 1,250 điểm vào tháng 8 năm 2024, đánh dấu CAGR là 5,20%. Sau khi điều chỉnh lạm phát, lợi nhuận ròng của VNIndex là khoảng 2,28%.

Mặc dù VNIndex cho thấy mức tăng tổng thể, không phải tất cả các cổ phiếu đều hoạt động tốt như nhau. Thị trường chứng khoán Việt Nam nổi tiếng với sự biến động, và nhiều cổ phiếu có rủi ro cao, với khả năng thua lỗ đáng kể. Điều quan trọng là không bị cuốn vào việc đầu tư vào các cổ phiếu rủi ro cao với hy vọng có được lợi nhuận nhanh chóng. Nhiều nhà đầu tư đã gặp thua lỗ khi đầu tư vào các cổ phiếu đầu cơ mà không có nghiên cứu hoặc quản lý rủi ro đúng cách.

Ngoài ra, thị trường chứng khoán Việt Nam cũng chứng kiến sự suy thoái đáng kể trong các cuộc khủng hoảng vào tháng 7 năm 2020 và tháng 7 năm 2022, khi thị trường giảm đến mức 30%. Trong những giai đoạn này, gửi tiền ngân hàng đã chứng minh là một lựa chọn an toàn bởi nguồn vốn được bảo toàn.

Tuy nhiên, sau những giai đoạn này, thị trường chứng khoán đã phục hồi rất nhanh chóng và mạnh mẽ, tăng trưởng lên mức 45%. Có thể nói những nhà đầu tư giữ tiền trong ngân hàng trong giai đoạn phục hồi đã bỏ lỡ những cơ hội tăng trưởng lợi nhuận đáng kể. Điều này càng nhấn mạnh thêm tầm quan trọng của việc chọn thời điểm và có cách tiếp cận chiến lược khi đầu tư vào cổ phiếu.

Mặc dù cổ phiếu mang lại tiềm năng lợi nhuận cao, chúng sẽ không được xem là một kênh đầu tư an toàn đối với nhiều người. Chúng biến động nhiều hơn và mang lại rủi ro cao hơn so với vàng và gửi tiết kiệm ngân hàng. Đối với những người có khả năng chấp nhận rủi ro thấp, việc xem xét các lựa chọn an toàn khác hoặc đa dạng hóa qua nhiều tài sản sẽ là một lựa chọn khôn ngoan hơn.

Quỹ mở: Một lựa chọn mới nhưng đầy hứa hẹn

Quỹ mở, mặc dù tương đối mới ở Việt Nam, đã nhanh chóng thu hút sự quan tâm nhờ tính đa dạng và tính quản lý chuyên nghiệp của chúng. Cụ thể, quỹ mở cổ phiếu nhận tiền từ nhà đầu tư để mua một danh mục cổ phiếu đa dạng, mang lại sự tiếp cận thị trường chứng khoán gián tiếp mà không cần phải có chuyên môn cá nhân.

Phân Tích Hiệu Suất Các Quỹ Mở:

- VESAF (Quỹ Tiếp Cận Đặc Biệt Cổ Phiếu VinaCapital): 136,10% (CAGR: 18,75%, CAGR Điều Chỉnh Lạm Phát Trong 5 Năm: 15,45%)

- SSISCA (Quỹ Lợi Thế Cạnh Tranh Bền Vững SSI): 102,71% (CAGR: 15,18%, CAGR Điều Chỉnh Lạm Phát Trong 5 Năm: 11,99%)

- VEOF (Quỹ Cơ Hội Cổ Phiếu VinaCapital): 96,09% (CAGR: 14,42%, CAGR Điều Chỉnh Lạm Phát Trong 5 Năm: 11,24%)

- DCDS (Quỹ Chiến Lược Thị Trường Đang Phát Triển DC): 89,41% (CAGR: 13,63%, CAGR Điều Chỉnh Lạm Phát Trong 5 Năm: 10,48%)

- BVPF (Quỹ Bảo Việt): 78,83% (CAGR: 12,33%, CAGR Điều Chỉnh Lạm Phát Trong 5 Năm: 9,21%)

- VCBF-BCF (Quỹ Cân Bằng Vietcombank): 77,24% (CAGR: 12,13%, CAGR Điều Chỉnh Lạm Phát Trong 5 Năm: 9,02%)

- MAGEF (Quỹ Cổ Phiếu Toàn Cầu Mirae Asset): 63,58% (CAGR: 10,34%, CAGR Điều Chỉnh Lạm Phát Trong 5 Năm: 7,28%)

- DCDE (Quỹ Phát Triển Cổ Phiếu DC): 60,72% (CAGR: 9,95%, CAGR Điều Chỉnh Lạm Phát Trong 5 Năm: 6,91%)

- VNDAF (Quỹ Hoạt Động VNDirect): 59,46% (CAGR: 9,78%, CAGR Điều Chỉnh Lạm Phát Trong 5 Năm: 6,74%)

- MAFEQI (Quỹ Đầu Tư Cổ Phiếu Manulife): 41,71% (CAGR: 7,22%, CAGR Điều Chỉnh Lạm Phát Trong 5 Năm: 4,25%)

CAGR điều chỉnh lạm phát trung bình của 10 quỹ này là khoảng 9,26%, tương đương với hiệu suất của vàng trong cùng kỳ.

Quỹ mở cổ phiếu hiện nay mang đến những lợi ích cụ thể, có thể kể đến như:

- Đa Dạng Hóa: Quỹ mở cổ phiếu phân tán đầu tư qua nhiều cổ phiếu, giảm thiểu rủi ro khi đầu tư vào các công ty cá nhân.

- Quản Lý Chuyên Nghiệp: Được quản lý bởi các nhà quản lý quỹ có kinh nghiệm, những quỹ này cung cấp các chiến lược đầu tư chuyên nghiệp có thể mang lại lợi ích cho những nhà đầu tư thiếu thời gian hoặc chuyên môn.

- Khả Năng Tiếp Cận Cao: Quỹ mở cổ phiếu thường có ngưỡng đầu tư thấp, giúp nhiều nhà đầu tư tiếp cận được.

- Quản Lý Rủi Ro: Những quỹ này mang đến một cách tham gia vào thị trường chứng khoán với rủi ro thấp hơn, có thể nói là một kênh đầu tư an toàn hơn so với việc đầu tư trực tiếp vào cổ phiếu.

ETF: Một cách đầu tư mới ở Việt Nam

Quỹ Hoán Đổi Danh Mục (ETF) là một lựa chọn đầu tư hiện đại đang dần trở nên phổ biến ở Việt Nam. ETF là các quỹ được giao dịch trên sàn giống như cổ phiếu. Chúng thường theo dõi một chỉ số, hàng hóa, hoặc một rổ tài sản, cho phép nhà đầu tư tiếp cận với một thị trường hoặc ngành cụ thể.

ETF cũng hoạt động tương tự như quỹ mở nhưng được giao dịch trên sàn chứng khoán như cổ phiếu cá nhân. Điều này cung cấp tính thanh khoản, cho phép nhà đầu tư mua và bán cổ phần ETF trong suốt ngày giao dịch.

Hơn nữa, quỹ ETF cung cấp sự đa dạng hóa, nhưng chúng thường tập trung vào các chỉ số hoặc ngành cụ thể. ETF thường có tỷ lệ chi phí thấp hơn so với các quỹ mở được quản lý chủ động vì chúng thường được quản lý thụ động.

Phân Tích Hiệu Suất Của Các Quỹ ETF Hàng Đầu Tại Việt Nam:

- DCVFMVN DIAMOND ETF: Kể từ khi ra đời vào tháng 6 năm 2020, ETF này đã mang lại lợi nhuận 222%, trở thành một trong những ETF có hiệu suất tốt nhất tại Việt Nam.

- E1VFVN30 ETF: Bắt đầu với giá trị tài sản ròng (NAV) 13,300 VND, ETF này đã tăng lên 22,150 VND vào tháng 8 năm 2024, đạt CAGR khoảng 11,66%.

- FUESSVFL ETF: Bắt đầu với giá NAV 21,550 VND vào tháng 8 năm 2021, quỹ này tăng nhẹ lên 22,150 VND vào tháng 8 năm 2024, đạt CAGR khiêm tốn khoảng 0,76%.

Gửi tiết kiệm ngân hàng: Kênh đầu tư an toàn nhưng không phải lúc nào cũng khôn ngoan

Gửi tiết kiệm ngân hàng từ lâu đã được coi là một trong những kênh đầu tư an toàn nhất với số tiền nhàn rỗi. Tuy nhiên, trong giai đoạn mà lãi suất thấp kết hợp với lạm phát, lợi nhuận thực tế từ gửi tiết kiệm có thể âm, làm giảm sức mua của tiền theo thời gian.

Cụ thể, lãi suất cơ bản ở Việt Nam trung bình khoảng 6,71%, nhưng trong những năm gần đây, lãi suất đã thấp hơn. Khi điều chỉnh theo lạm phát, trung bình là 2,85% hàng năm trong 5 năm qua, lợi nhuận thực tế từ gửi tiết kiệm là rất ít. Lạm phát hiện nay cũng vượt qua mức lãi suất và ảnh hưởng không nhỏ, việc giữ một lượng lớn tiền trong ngân hàng có thể dẫn đến mất sức mua theo thời gian.

Do đó, gửi tiết kiệm ngân hàng dù mang lại sự an toàn, việc đa dạng hóa sang các tài sản khác như quỹ mở, ETF, và thậm chí vàng có thể mang lại lợi nhuận cao hơn và bảo vệ số tiền của bạn khỏi lạm phát.

Cách lựa chọn đầu tư phù hợp: Không chỉ về lợi nhuận

Mặc dù lợi nhuận của các lựa chọn đầu tư kể trên cung cấp những thông tin quan trọng, nhưng chúng không phải là yếu tố duy nhất mà nhà đầu tư nên xem xét. Lựa chọn đầu tư của bạn nên phù hợp với mục tiêu tài chính cá nhân, mức độ chấp nhận rủi ro, và giai đoạn cuộc sống của bạn, cụ thể:

- Khả Năng Chịu Rủi Ro: Nhà đầu tư trẻ tuổi với thời gian đầu tư dài hơn có thể sẵn sàng đầu tư vào các lựa chọn có rủi ro cao hơn như cổ phiếu và ETF, những thứ mang lại tiềm năng lợi nhuận cao hơn nhưng cũng đi kèm với sự biến động lớn hơn.

- Giai Đoạn Cuộc Sống: Khi bạn đến gần tuổi nghỉ hưu, bạn có thể ưu tiên các kênh đầu tư an toàn, ổn định hơn như trái phiếu hoặc vàng, những thứ bảo toàn vốn và mang lại sự ổn định.

- Mục Tiêu Tài Chính: Mục tiêu tài chính ngắn hạn, như mua nhà, có thể phù hợp hơn với các kênh đầu tư an toàn như gửi tiết kiệm ngân hàng hoặc quỹ mở có rủi ro thấp, trong khi các mục tiêu dài hạn, như tiết kiệm hưu trí, có thể hưởng lợi từ tiềm năng tăng trưởng cao hơn của quỹ mở cổ phiếu hoặc ETF.

Cách Stag giúp bạn lựa chọn hình thức đầu tư phù hợp

Việc định hướng cả một quá trình đầu tư có thể là một thách thức, đặc biệt khi cố gắng cân bằng giữa rủi ro, lợi nhuận và mục tiêu tài chính cá nhân của bạn. Đây là lúc Stag, một nền tảng quản lý tài sản hàng đầu, có thể tạo ra sự khác biệt đáng kể. Stag được thiết kế để giúp những nhà đầu tư như bạn đạt được sự an toàn tài chính thông qua việc cung cấp các bài kiểm tra sức khỏe tài chính cá nhân hóa và các đề xuất đầu tư phù hợp.

Một cách cụ thể hơn, Stag cung cấp các đánh giá tài chính toàn diện để bạn nắm rõ tình hình tài chính hiện tại, mục tiêu tương lai, khả năng chịu rủi ro và thời gian đầu tư của bạn. Việc phân tích cá nhân hóa này đảm bảo rằng chiến lược đầu tư của bạn phù hợp với giai đoạn cuộc sống và mục tiêu tài chính của bạn.

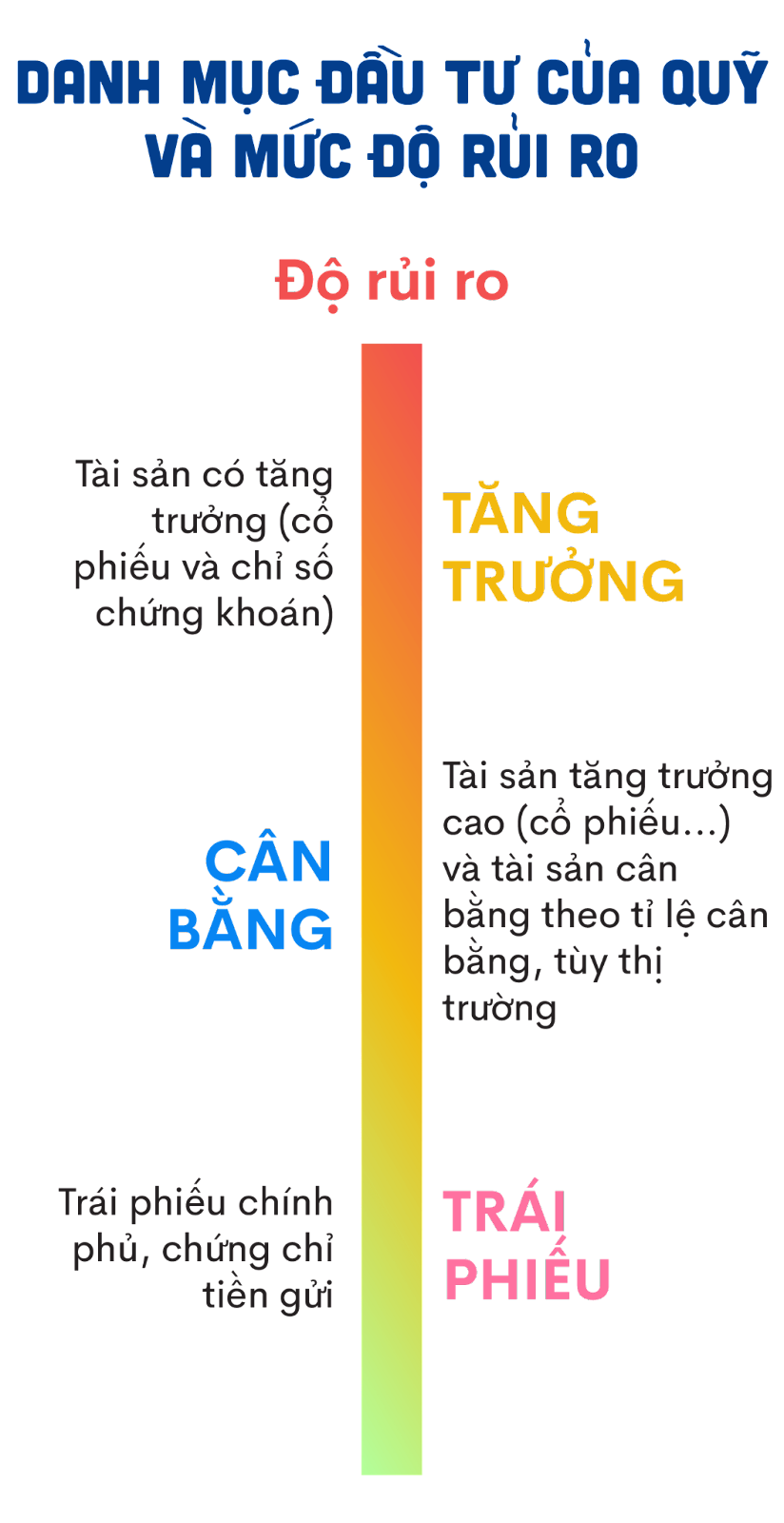

Dựa trên kết quả kiểm tra sức khỏe tài chính, Stag sẽ đề xuất một danh mục sản phẩm đầu tư phù hợp nhất với nhu cầu của bạn. Dù bạn đang tìm kiếm sự ổn định với vàng và trái phiếu, tăng trưởng với cổ phiếu và quỹ mở cổ phiếu, hay đa dạng hóa với ETF, nền tảng của Stag sẽ giúp bạn tạo ra một danh mục đầu tư toàn diện.

Stag không chỉ giúp bạn bắt đầu mà còn hỗ trợ bạn suốt hành trình đầu tư. Với các bản cập nhật thường xuyên, đánh giá danh mục đầu tư và lời khuyên chuyên gia, Stag đảm bảo rằng các khoản đầu tư sẽ tiếp tục phù hợp với tình hình tài chính và mục tiêu đang phát triển của bạn.

Bằng cách tận dụng các công cụ và lời khuyên có chuyên môn từ Stag, bạn có thể đưa ra các quyết định thông minh, tối ưu hóa chiến lược đầu tư của mình và hướng tới việc đạt được mục tiêu tự do tài chính lâu dài. Bên cạnh những nội dung về kênh đầu tư an toàn, hãy tiếp tục theo dõi Stag để cập nhật những bài viết hữu ích khác về kinh nghiệm đầu tư cũng như cách quản lý tài chính hiệu quả nhé.